На сегодняшний день брокерские компании предлагают различные торговые счета, которые используют тот или иной способ исполнения ордеров. Несмотря на то, что перевес предпочтений в последнее время склоняется в сторону Market Execution компании предоставляющие услуги на рынке FOREX не спешат исключать из ассортимента второй из вариантов исполнения.

Instant Execution

Такой вид исполнения чаще применяется новичками на центовых счетах, которым важна точность исполнения в ущерб скорости, а иногда, даже возможности заключить сделку вообще. Например, это может быть или краткосрочный , где очень важно открыть позицию по конкретной цене. Логику валютного спекулянта, предпочитающего Instant Execution, можно описать так: лучше пусть сделка не будет заключена вообще, чем откроется на рынке не по той цене, что я хотел.

Дословный перевод термина Instant Execution - мгновенное выполнение или моментальное исполнение. Несмотря на то, что многие брокеры бравируют этим переводом и утверждают, что исполнение торговых приказов при Instant Execution действительно мгновенное, на самом деле это не так. Система исполнения вообще не имеет отношения к скорости исполнения торгового приказа. Скорость целиком определяется брокером, его дилинговой политикой и честностью, а система исполнения - это принцип, по которому вас выводят в рынок.

Точнее термин Instant Execution можно перевести как точное исполнение. Т.е. брокер Форекс, исполняя ваш приказ по системе Instant Execution, обязуется исполнить его либо по той цене, по которой вы послали запрос (т.е. по той цене, которая отображалась у вас на графике в момент нажатия кнопки Buy или Sell), либо не исполнить вовсе. Рассмотрим более подробно механику процесса на примере:

Вы нажимаете кнопку Buy на которой написано EUR/USD 1.49059.

Брокер выдает вам сообщение Ордер принят и Ордер в исполнении. Это значит, что брокер приступил к обработке вашего запроса и пытается вывести вашу сделку на межбанк (forex). Это процесс занимает какое-то время, как правило от 0.5 до 20 секунд. В течение этого времени цена может уйти вверх, вниз или остаться на месте.

Рассмотрим подробнее каждый из этих вариантов с учетом того, что согласно правилам Instant Execution, брокер обязан вывести вас в рынок по цене 1.49059 или не вывести вовсе.

Цена не изменилась. В этом случае ваш ордер будет исполнен по запрошенной цене 1.49059.

Цена ушла вниз. Т.е. если брокер исполнит ваш ордер по 1.49059, то сможет заработать дополнительно к спреду еще и эту разницу цен, поскольку сможет купить дешевле, чем вы просите. В этом случае ваш ордер будет исполнен по запрошенной цене 1.49059. Следует отметить, что если цена уйдет против вас слишком далеко, то скорее всего брокер не исполнит ваш ордер.

Цена ушла вверх. В этом случае брокеру невыгодно исполнять ваш ордер, т.к. цена на рынке хуже, чем у вас. В этом случае ваш ордер будет отклонен брокером, и вы получите сообщение о том, что цена изменилась - так называемый requite.

При исполнении отложенных ордеров и приказов типа TakeProfit и StopLoss в системе исполнения Instant Execution так же есть свои нюансы, и они столь многообразны, что описывать их все нет никакого смысла. Отметим лишь, что в случае сильных , т.е. когда цена перепрыгнула ваш ордер или стоп приказ, они могут исполняться с , могут не исполняться, могут исполняться по заявленной цене, все это зависит от брокера.

Преимущества Instant Execution

Если для вашей стратегии важно точно войти, т.е. именно по той цене которая запрашивается, а если не получается то лучше не заходить вовсе, то надо выбирать «Instant Execution».

При «Instant Execution» есть возможность сразу при отправке ордера установить параметры «TakeProfit» и «StopLoss».

Для ряда скальперов (особенно те, которые впрыгивают в аномальные движения, например на новостях) подходит только система исполнения «Instant Execution», т.е. для них исполнение не по заявленной цене может изменить математическое ожидание системы в отрицательную сторону.

Недостатки Instant Execution

Самый главный недостаток «Instant Execution» - это (requites). Если рынок движется слишком быстро, то количество реквотов резко возрастает и есть шанс вообще не войти по своему сигналу. В среднем количество requites колеблется в диапазоне от 1% до 20% от общего числа ордеров. На спокойном рынке их практически нет, на новостях их более чем достаточно. Например, некоторые системы малочувствительны к тому, что сделка будет открыта на чуть хуже или лучше запрошенной цены. Гораздо важнее, чтоб она была открыта вообще, потому, что такие системы построены на сериях сделок, и обрыв серии может нарушить всю систему.

Market Execution

Market Execution отлично подойдет тем трейдерам, которым нужно открывать позицию, во что бы то ни стало. На активном рынке такой вид обработки заявок торговца будет предпочтительнее, поскольку исключаются реквоты, предлагающие для заключения сделки новую цену.

Дословный перевод термина «Market Execution» - рыночное исполнение или исполнение по рынку. Как и в случае «Instant Execution», эта система никак не определяет скорость, с которой будут обрабатываться ваши запросы - это принцип, по которому вас выводят в рынок. Хотя на практике, брокеры использующие «Market Execution» исполняют ордера быстрее, чем брокеры, работающие на «Instant Execution».

Если брокер использует эту систему исполнения ордеров, то он гарантирует вам, практически со 100%-ой вероятностью, что ваш ордер будет исполнен, но вполне возможно, хотя не обязательно, он будет исполнен не по той цене, которую вы видите на экране, а по той, которая будет существовать на рынке на момент исполнения ордера. Эта цена может быть как лучше, так и хуже той, которую вы видели на графике, когда нажимали кнопку «Buy» или «Sell».

Рассмотрим более подробно механику процесса на примере:

Вы нажимаете кнопку «Buy» на которой написано GBP/USD 1.65282.

Брокер выдает вам сообщение «Ордер принят» и «Ордер в исполнении». Как и при «Instant Execution» это значит, что брокер приступил к обработке вашего запроса и пытается вывести вашу сделку на межбанк (forex). Пока он это делает, цена может - уйти вверх, вниз или остаться на месте.

Цена не изменилась. В этом случае ваш ордер будет исполнен по цене 1.65282.

Цена ушла вниз и составляет 1.65202. В этом случае ваш ордер будет исполнен по цене 1.65202 и ваш ордер будет открыт на 8 пунктов лучше, чем вы планировали.

Цена ушла вверх и составляет 1.65361. В этом случае ваш ордер будет исполнен по цене 1.65361 и ваш ордер будет открыт на 7.9 пунктов хуже, чем вы планировали.

Как видно из примера, ваш ордер будет исполнен в любом случае, как бы ни повела себя цена, а вот хуже или лучше той цены, которую вы видите - это целиком зависит от воли случая.

Преимущества Market Execution

Если для вашей стратегии важна не точность входа, а сам его факт, то лучше выбирать брокера с системой исполнения «Market Execution».

Сама логика этой системы исполнения позволяет брокеру быстрей обрабатывать клиентские запросы и выводить их в рынок.

Для систем с математическим ожиданием и большим «спредом» нюансы входа не имеют никакого значения, и если для них важна не точность входа, а сам его факт, то лучше выбирать брокера с системой исполнения «Market Execution».

Недостатки Market Execution

Самый главный недостаток «Market Execution» заключается в ее преимуществе, а именно в исполнении по цене, существующей на рынке в момент исполнения. В периоды аномальной волатильности, т.е. в моменты выхода важных новостей, открытий рынков после праздников и т.п., цена может изменяться скачкообразно на десятки пунктов. В такие периоды ваши ордера могут открыться как с большим плюсом для вас, так и наоборот с большим убытком.

При работе по этой системе невозможно указать параметры «TakeProfit» и «StopLoss» сразу при отправке ордера брокеру. Т.к. заранее неизвестно, по какой цене будет исполнен ордер, то невозможно определить будут ли «TakeProfit» и «StopLoss» находиться за границами допустимых Stop/Limit уровней или нет. Т.е. сначала вы должны открыть ордер, а уже после этого устанавливать «TakeProfit» и «StopLoss» модифицируя его.

Некоторые, системы малочувствительны к тому, что сделка будет открыта чуть хуже или лучше запрошенной цены. Гораздо важнее, чтоб она была открыта вообще, потому, что такие системы построены на сериях сделок, и обрыв серии может нарушить всю систему. Невозможность отправки ордера с предустановленными уровнями «TakeProfit» и «StopLoss» замедляют процесс ручной установки ордеров.

Так как большинство опытных трейдеров склоняется к Market Execution, то компании уже либо специализируются именно на этом методе обработки заявок клиентов, либо предлагают торговые счета с обоими вариантами исполнения. Здесь нужно отметить, что все ECN-счета используют только Market Execution.

Как правило, Instant Execution применяют на счетах начального уровня, например, Cent, Standard и так далее. Еще одной отличительной чертой методов обработки клиентских заявок является применение различных принципов расчета spread. Если Instant Execution отличается фиксированными значениями спреда, то Market Execution наоборот встречается на депозитах с плавающими величинами spread.

Здравствуйте, товарищи Forex трейдеры! Сегодня мы обсудим очень важные, но порой оставляемые трейдерами без внимания принципы исполнения ордеров на форекс. Мы поговорим о том, в каких случаях ордера выводятся на межбанк, что такое стакан цен, по каким ценам исполняются отложенные, рыночные, стоп-лосс и тейк-профит приказы, а также немного об агрегаторах ликвидности.

Принцип работы FX

Для начала, представьте себе обычный рынок. Покупая что-то на рынке, у вас есть два варианта: купить товар по той цене, что предлагает продавец или пытаться торговаться, чтобы сбить цену. В первом случае, вы гарантированно получите товар по заявленной цене. Во втором случае, вы можете получить товар по более выгодной цене, но также можете уйти ни с чем. Принципиально исполнение заявок на рынке форекс ничем чем отличается.

По сути, трейдеру надо различать всего два типа ордеров – с ограничением проскальзывания и без. В первом случае, вы изъявляете желание купить только по заявленной или более выгодной цене. Во втором случае, вы буквально говорите брокеру, что готовы купить заявленный объем по любой доступной на данный момент цене.

В терминах MT4, это аналоги Instant Execution (Немедленное исполнение) и Market Execution (Рыночное исполнение). Когда ордер исполняется по цене, отличной от заявленной, образуется проскальзывание. То есть, проскальзыванием принято считать разницу между установленной в заявке ценой и фактической ценой, по которой был исполнен ордер. В результате, ваша заявка может или исполняться точно по заявленной цене, или с некоторым проскальзыванием в ту или другую сторону.

Стакан ордеров

В простом представлении, стакан ордеров на форекс – это таблица, содержащая в себе текущие заявки на покупку и продажу от разных поставщиков ликвидности. Стакан уникален для каждого финансового инструмента, и содержит в себе заявки спроса (Биды) и предложения (Аски). Спред – это разница между лучшей ценой Бид и Аск. Рыночные ордера на продажу всегда исполняются по лучшей цене Бид, а ордера на покупку – по лучшей цене Аск.

Каждая цена в стакане соответствует определенному объему. Допустим, вы отправили ордер на покупку размером 20 лотов, а по лучшей цене в данный момент есть только 10 лотов. В этом случае, часть ордера исполниться по лучшей цене, часть по следующей за ней, и так пока не будет заполнен весь указанный в заявке объем. Трейдер в этом случае получит проскальзывание, а цена открытия будет равна средней цене исполнения в стакане.

Агрегаторы и проскальзывание

Рассмотрим на примере, как работает простейший агрегатор ликвидности. Каждый брокер работает с несколькими контрагентами (поставщиками ликвидности). Каждый контрагент предоставляет котировки, по которым он (возможно) будет готов совершить сделку. Отсортировав котировки от лучшей цены к худшей, брокер формирует стакан заявок (срез рынка), где каждый контрагент представлен двумя ценами: покупки и продажи.

Многие трейдеры при выборе брокера и типа счета не придают должного значения тому, как именно происходит исполнение ордеров, хотя для многих торговых подходов и стратегий это может выступить краеугольным камнем будущего успеха. Так что ниже детально объясняется, чем рыночное исполнение отличается от instant execution, когда и как сделки попадают/не попадают на межбанковский рынок, по какому принципу формируется накопление заявок, почему цена после отдачи приказа может отличаться от того, что видит трейдер в своей торговой платформе и многое другое.

Также зацепим тему агрегаторов ликвидности, которые по большей части на современном этапе развития Форекс индустрии выступают в роли контрагентов для открываемых трейдерами позиций. В связи с этим будут рассмотрены особенности их работы, которые нужно обязательно учитывать в своей торговле.

Как устроен рынок Forex

Чтобы было понятнее, как работает Форекс, нужно для начала усвоить, что, несмотря на свою специфику, это все же обыкновенный рынок. В качестве товара здесь выступают валюты, а участники - это те же продавцы и покупатели. Причем тут разрешается не только покупать продукцию по установленным ценам, но и предоставляется возможность торговаться, пытаясь получить лучшую стоимость.

Трейдеру на валютном рынке крайне важно познакомиться с двумя типами ордеров - теми, которые исполняются с проскальзыванием, и другими, где исполнение происходит строго по заданной цене - без отклонений.

Для первого из этих случаев используется термин «Рыночное исполнение» (Market Execution), а для второго «Мгновенное исполнение» (Instant Execution). Ключевое отличие между ними состоит в том, что во время рыночного исполнения возникает проскальзывание, когда реальная цена открытия/закрытия позиции отличается, иногда очень сильно, от тех цифр, которые были в момент отдачи приказа на исполнение сделки.

Чтобы понимать, почему так происходит и какому типу исполнения отдать предпочтение - instant execution или market execution, нужно понять, как происходит ценообразование на любой бирже, включая Форекс.

Биржевой стакан с ордерами

Если простыми словами объяснить, что собой представляет биржевой стакан с ордерами, то его можно изобразить в виде таблицы с одной колонкой, множеством строк и границей посередине, которая разделяет выставленные снизу лимитные заявки по определенным ценам на покупку (бид или bid) и сверху на продажу (аск или ask). Между лучшей ценой на покупку и продажу может быть расстояние, которое называют спредом. На реальной бирже спред может равняться нулю, то есть его не будет вовсе. Такая же ситуация встречается для наиболее популярных валютных пар, к примеру, EUR/USD и у некоторых Форекс брокеров, но в таком случае обычно всегда трейдер уплачивает некую комиссию.

Также следует учитывать, что при желании совершить сделку прямо сейчас, трейдер будет покупать по лучшему аску, а продавать по лучшему биду. Обе эти цены всегда отображаются в окне исполнения ордера в MetaTrader4 или любого другого терминала. Основная проблема заключается в том, что по цене bid или ask может не быть нужного объема. Например, трейдер хочет купить 30 лотов GBP/USD, а по лучшей цене аск в этот момент стоит только 8 лотов. Значит, в момент исполнения сделки полным объемом трейдер сначала выкупит 8 лотов по лучшему аску, затем по следующей цене будет забран недостающий объем. В моменты слабой ликвидности объемы в стакане могут резко падать, поэтому исполнение нужного объема в сделке может сильно изменить цену, которая в итоге предстанет, как среднее арифметическое собранных котировок.

На скриншоте выше видно, что если трейдер захочет купить GBP/JPY объемом в 20 лотов, то он сначала заплатит спред между 134,378 и 134,426, потом купит 10 лотов по 134,26, еще 5 лотов заберет по 134,428, а недостающие 5 еще по более худшей цене, которой даже не видно в стакане. Это явление называется проскальзывание, и каждый трейдер должен понимать, что в такой ситуации цена покупки 20 лотов никак не может быть 134,426 (лучший ASK).

Агрегаторы ликвидности и механизм проскальзывания

Понимая базовые параметры проскальзывания, рассмотрим теперь, как работает большинство современных брокеров. Каждый из них обычно сотрудничает с несколькими поставщиками ликвидности или агрегаторами. В их роли обычно выступают крупные банки, предлагающие разные цены. Исходя из этих цен, брокер формирует стакан ордеров, выставляя предоставляемый ему объем по доступным ценам. Причем лучший аск может быть от одного агрегатора, а лучший бид от другого.

В МетаТрейдере 4 возможности увидеть стакан нет, поэтому спекулянты смотрят только цену аск и бид. В то же время сами контрагенты борются между собой за присутствие в стакане, сужая размер спреда. Происходит это потому, что широкий в сравнении с конкурентами спред не позволит агрегатору получать большое количество заявок на исполнение, так как перед ним будут «наставляться» другие его оппоненты.

Усвоив это, закономерно возникает вопрос. Если отдельные поставщики стремятся предоставлять лучшие цены, сужая спред и стремясь забирать больше объема, то откуда берется проскальзывание. Дело в том, что все отложенные ордера, формирующие ликвидность стакана, хранятся на сервере, а сам брокер никогда не знает, которому из поставщиков уйдет сделка на исполнение, так как в момент активации приказа ордер уходит для заключения контрагенту, предложившему именно в тот момент лучшую цену.

Теперь представим, что трейдер поставил стоп-приказ на цену 9 (см. скрин выше). Как только цена достигает этой цены, брокер посылает заявку на исполнение по лучшей цене.

Однако на отправку сигнала и получение подтверждения исполнения сделки нужно время. Пусть оно занимает доли секунды, но даже за такой короткий промежуток цена во время высокой волатильности успевает измениться, поэтому получив приказ на исполнение, контрагент выполнит его по лучшей цене, которая на тот момент, к примеру, составит уже не 9, а 11. То есть в этом случае проскальзывание будет 11-9=2 пункта, и никто не будет виноват, что трейдер получит худшую цену, так как это объективный рыночный механизм, и именно так он работает.

Теперь детальнее рассмотрим market execution, instant execution, в чем разница выясним, чтобы было легче выбирать тип счета.

Сделки без проскальзывания в Instant Execution

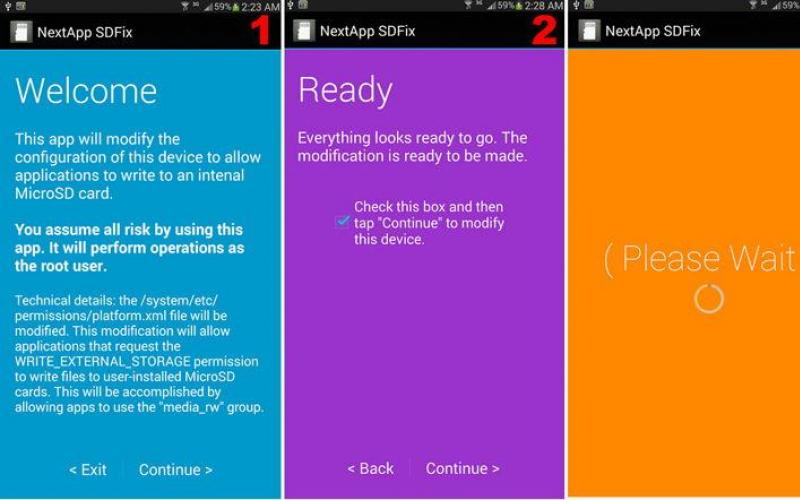

Но у брокеров помимо рыночного исполнения всегда есть еще Instant Execution, то есть мгновенное выполнение заявки по заявленной цене. Тут уже не нужно брать в расчет время, которое требуется на отправку заявки, так как брокер гарантирует готовность исполнение всего объема по указанным котировкам. Проблема в том, что если цена сильно изменится, то брокер просто физически не сможет выполнить свои обязательства, и в этом случае он откажет в исполнении. Такое явление называется реквот, и трейдер при попытке заключить сделку получит сообщение «Нет цен».

Для того чтобы улучшить возможность исполнения сделки и не получить реквот, трейдер может задать отклонение при исполнении. То есть брокер будет видеть, если цена отклониться в пределах, которые клиент установил, как допустимые, то сделка исполнится.

На указанном скриншоте видно, что трейдер установил максимальное отклонение в размере 10 пунктов. Соответственно, если брокер увидит возможность исполнить сделку в пределах допустимого отклонения, то он это сделает. Если же нет, то он выдаст отказ и в некоторых случаях может предложить возможность исполнения по новым ценам, а трейдер уже сам будет решать, подходят они ему или нет.

Если сделка будет одобрена брокерской компанией, то информация о ней отобразится на графике в терминале.

Сделки без реквот с Market Execution

В случае Market Execution трейдер фактически согласен на исполнение по любой рыночной цене. Об этом его предупреждают в окне исполнения сделки.

В этом случае, что бы ни случилось, трейдер не получит реквоты, так как брокер в 100% случаев выполнит свои обязательства и выведет заявку на контрагента, который ее исполнит. Однако следует понимать, что в случае повышенной волатильности ликвидность снижается, поэтому возможности ограничить проскальзывание у трейдера отсутствует.

Однако сейчас некоторые брокеры, предлагающие ProECN счета, дают возможность ограничить проскальзывание за счет дополнительных настроек. Это в итоге выходит даже лучше того, что предлагает Instant Execution, но риски проскальзывания во время выхода очень важных новостей остаются в силу самого механизма рыночного исполнения.

Классификация заявок на A book и B book

Продолжая рассматривать специфику исполнения сделок у разных брокеров, нужно изучить классификацию A booking и B booking. Дело в том, что часть брокеров выводит исключительно все сделки на контрагентов (A booking). Другие же сводят желающих купить/продать в рамках своего сервера (B booking). Третьи вовсе применяют гибридную модель, при которой сначала ищется контрагент внутри собственной системы брокера среди его клиентов, а если таковой не находится, то сделка отправляется на исполнение одному из поставщиков ликвидности.

Существует ошибочное мнение, что гибридная модель не совсем честна по отношению к клиентам, но это вовсе не так. Брокер занимает активную позицию, которая позволяет ему больше зарабатывать, но сами трейдеры от этого не страдают, если речь не идет о «кухне». Компания определяет крупных и стабильно зарабатывающих трейдеров, обеспечивая им лучшее исполнение с прямым выходом на контрагентов. Если же брокер видит, что клиент работает убыточно мелкими суммами, то ему проще сводить сделки внутри своего сервера.

Кроме того, компании, у которых внутри есть высокая ликвидность, могут мгновенно исполнять разнонаправленные сделки своих клиентов, в результате чего брокер не делится своими прибылями с поставщиками ликвидности, а сами трейдеры получают сверхскоростное обрабатывание заявки, что тоже не может не радовать.

То есть при B booking скорость исполнения будет максимальной, а в случае с A booking временная задержка, пусть и очень небольшая, может в определенных ситуациях сильно ухудшать конечную цену.

Отложенные или лимитные приказы

Отложенный ордер - это фактически обычная заявка просто с отложенным сроком активации. То есть она стоит и ждет подхода цены, как только котировки ее коснуться, брокер отправит заявку на исполнение, которое опять же займет некоторое время, но не всегда.

В МТ4 различают два типа лимитных заявок - это stop order и limit order. Первый состоит из buy stop и sell stop. Второй - buy limit и sell limit. Принципиальная разница между ними состоит в том, что в случае limit order сделка исполняется мгновенно по заявленной цене, при stop order заключение торговой операции происходит в обычном режиме.

Стоп-лосс, как и следует из названия, также относится к классу stop order, то есть фактически это просто отложенная обратная заявка, выставляемая в противовес текущей сделке. Если трейдер ставит стоп-лосс ниже цены покупки, то в момент срабатывания, происходит исполнение сделки на продажу. Вследствие этого, если на момент достижения котировками уровня установки стоп приказа будет отправлена заявка на его исполнение, а цена в этот момент сильно отклониться, то в итоге стоп может сильно «протащить» по стакану, и убыток будет больше того, который изначально допускал трейдер.

В случае лимитных ордеров сделка заранее оговаривается, поэтому фактор проскальзывания не играет здесь негативной роли. Более того, в некоторых ситуациях конечная цена может быть даже лучше заявленной!

Приказ формата Take Profit относится как раз к яркому примеру лимитного ордера. То есть, как только цены подойдут к этой заявке, она начнет исполняться с ограничением, которое не позволит упустить ни одного пункта прибыли.

Подведение итогов обзора исполнения ордеров

Таким образом, отдавая предпочтение какому-то одному типу исполнения ордеров на Форекс, трейдер всегда делает выбор - гарантированное исполнение без реквот, но и без точного соблюдения заявленной цены. Или же с рисков получить отказ, но зато без критических отклонений котировок от заданных параметров.

Дословный перевод термина «Instant Execution» - мгновенное выполнение или моментальное исполнение. Несмотря на то, что многие брокеры бравируют этим переводом и утверждают, что исполнение торговых приказов при «Instant Execution» действительно мгновенное, на самом деле это не так. Система исполнения вообще не имеет отношения к скорости исполнения торгового приказа. Скорость целиком определяется брокером, его дилинговой политикой и честностью, а система исполнения - это принцип, по которому вас выводят в рынок.

«Instant Execution» - что это такое?

Точнее термин «Instant Execution» можно перевести как «точное исполнение» . Т.е. брокер Форекс , исполняя ваш приказ по системе «Instant Execution» , обязуется исполнить его либо по той цене, по которой вы послали запрос (т.е. по той цене, которая отображалась у вас на графике в момент нажатия кнопки «Buy» или «Sell» ), либо не исполнить вовсе. Рассмотрим более подробно механику процесса на примере :

- В 15:16:03 вы нажимаете кнопку «Buy» на которой написано EUR/USD 1.49059.

- Брокер выдает вам сообщение «Ордер принят» и «Ордер в исполнении». Это значит, что брокер приступил к обработке вашего запроса и пытается вывести вашу сделку на межбанк (forex). Это процесс занимает какое-то время, как правило от 0.5 до 20 секунд. В течение этого времени цена может – уйти вверх, вниз или остаться на месте. Рассмотрим подробнее каждый из этих вариантов с учетом того, что согласно правилам «Instant Execution», брокер обязан вывести вас в рынок по цене 1.49059 или не вывести вовсе.

- Цена не изменилась . В этом случае ваш ордер будет исполнен по запрошенной цене 1.49059.

- Цена ушла вниз. Т.е. если брокер исполнит ваш ордер по 1.49059, то сможет заработать дополнительно к спреду еще и эту разницу цен, поскольку сможет купить дешевле, чем вы просите. В этом случае ваш ордер будет исполнен по запрошенной цене 1.49059. Следует отметить, что если цена уйдет против вас слишком далеко, то скорее всего брокер не исполнит ваш ордер.

- Цена ушла вверх. В этом случае брокеру невыгодно исполнять ваш ордер, т.к. цена на рынке хуже, чем у вас. В этом случае ваш ордер будет отклонен брокером, и вы получите сообщение о том, что цена изменилась - так называемый Requite.

При исполнении отложенных ордеров и приказов типа «TakeProfit» и «StopLoss » в системе исполнения «Instant Execution» так же есть свои нюансы, и они столь многообразны, что описывать их все нет никакого смысла. Отметим лишь, что в случае сильных ценовых разрывов, т.е. когда цена перепрыгнула ваш ордер или стоп приказ, они могут исполняться с проскальзыванием, могут не исполняться, могут исполняться по заявленной цене, все это зависит от брокера.

Преимущества «Instant Execution»

- Если для вашей стратегии важно точно войти, т.е. именно по той цене которая запрашивается, а если не получается то лучше не заходить вовсе, то надо выбирать «Instant Execution».

- При «Instant Execution» есть возможность сразу при отправке ордера установить параметры «TakeProfit» и «StopLoss» .

- Для ряда скальперов (особенно те, которые впрыгивают в аномальные движения, например на новостях) подходит только система исполнения «Instant Execution», т.е. для них исполнение не по заявленной цене может изменить математическое ожидание системы в отрицательную сторону.

Недостатки «Instant Execution»

- Самый главный недостаток «Instant Execution» – это реквоты (requites) . Если рынок движется слишком быстро, то количество реквотов резко возрастает и есть шанс вообще не войти по своему сигналу. В среднем количество requites колеблется в диапазоне от 1% до 20% от общего числа ордеров. На спокойном рынке их практически нет, на новостях их более чем достаточно. Например, некоторые, флюгерные системы малочувствительны к тому, что сделка будет открыта на чуть хуже или лучше запрошенной цены. Гораздо важнее, чтоб она была открыта вообще, потому, что такие системы построены на сериях сделок, и обрыв серии может нарушить всю систему.

«Market Execution»

Дословный перевод термина «Market Execution» - рыночное исполнение или исполнение по рынку. Как и в случае «Instant Execution» , эта система никак не определяет скорость, с которой будут обрабатываться ваши запросы - это принцип, по которому вас выводят в рынок. Хотя на практике, брокеры использующие «Market Execution» исполняют ордера быстрее, чем брокеры, работающие на «Instant Execution» .

«Market Execution» - что это такое?

Если брокер использует эту систему исполнения ордеров, то он гарантирует вам, практически со 100%-ой вероятностью, что ваш ордер будет исполнен, но вполне возможно, хотя не обязательно, он будет исполнен не по той цене, которую вы видите на экране, а по той, которая будет существовать на рынке на момент исполнения ордера. Эта цена может быть как лучше, так и хуже той, которую вы видели на графике, когда нажимали кнопку «Buy» или «Sell» . Рассмотрим более подробно механику процесса на примере :

- В 16:19:23 вы нажимаете кнопку «Buy» на которой написано GBP/USD 1.65282.

- Брокер выдает вам сообщение «Ордер принят» и «Ордер в исполнении». Как и при «Instant Execution» это значит, что брокер приступил к обработке вашего запроса и пытается вывести вашу сделку на межбанк (forex). Пока он это делает, цена может – уйти вверх, вниз или остаться на месте.

- Цена не изменилась. В этом случае ваш ордер будет исполнен по цене 1.65282.

- Цена ушла вниз и составляет 1.65202. В этом случае ваш ордер будет исполнен по цене 1.65202 и ваш ордер будет открыт на 8 пунктов лучше, чем вы планировали.

- Цена ушла вверх и составляет 1.65361. В этом случае ваш ордер будет исполнен по цене 1.65361 и ваш ордер будет открыт на 7.9 пунктов хуже, чем вы планировали.

Как видно из примера, ваш ордер будет исполнен в любом случае, как бы ни повела себя цена, а вот хуже или лучше той цены, которую вы видите – это целиком зависит от воли случая.

Преимущества «Market Execution»

- Если для вашей стратегии важна не точность входа, а сам его факт, то лучше выбирать брокера с системой исполнения «Market Execution».

- Сама логика этой системы исполнения позволяет брокеру быстрей обрабатывать клиентские запросы и выводить их в рынок.

- Для систем с математическим ожиданием и большим «спредом» нюансы входа не имеют никакого значения, и если для них важна не точность входа, а сам его факт, то лучше выбирать брокера с системой исполнения «Market Execution».

Недостатки «Market Execution»

- Самый главный недостаток «Market Execution» заключается в ее преимуществе, а именно в исполнении по цене, существующей на рынке в момент исполнения. В периоды аномальной волатильности , т.е. в моменты выхода важных новостей, открытий рынков после праздников и т.п., цена может изменяться скачкообразно на десятки пунктов. В такие периоды ваши ордера могут открыться как с большим плюсом для вас, так и наоборот с большим убытком.

- При работе по этой системе невозможно указать параметры «TakeProfit» и « StopLoss » сразу при отправке ордера брокеру. Т.к. заранее неизвестно, по какой цене будет исполнен ордер, то невозможно определить будут ли «TakeProfit» и «StopLoss» находиться за границами допустимых Stop/Limit уровней или нет. Т.е. сначала вы должны открыть ордер, а уже после этого устанавливать «TakeProfit» и «StopLoss» модифицируя его.

- Некоторые, флюгерные системы малочувствительны к тому, что сделка будет открыта чуть хуже или лучше запрошенной цены. Гораздо важнее, чтоб она была открыта вообще, потому, что такие системы построены на сериях сделок, и обрыв серии может нарушить всю систему. Невозможность отправки ордера с предустановленными уровнями «TakeProfit» и «StopLoss» замедляют процесс ручной установки ордеров.

При быстротечном тренде довольно важно как быстро откроется ваш ордер, иногда задержка всего в пару секунд может стоить довольно существенной части прибыли. Именно по этой причине так важно, что бы приказы в торговом терминале исполнялись как можно быстрее. На практике существует два варианта исполнения ордеров Instant Execution и Market Execution.

Instant Execution – еще называют моментальное или точное исполнение ордеров, более верным является второе определение данного термина.

Так как скорость моментального исполнения может колебаться в довольно широких рамках. Все зависит от брокера, с которым вы работаете и текущей ситуации на рынке.

Основной причиной трактования данного термина как наиболее быстрого способа открытия сделок является то, что по условиям торговли при этом варианте обработки приказов сделка должна быть исполнена точно по цене заявки. А при высокой скорости движения тренда сделать это просто не реально и трейдер получат отказ в открытии позиции, так называемый реквот . И для открытия ордера требуется по новой входить в рынок.

Особенно частое возникновение реквотов происходит при торговле с использованием четырехзначных котировок валют, поэтому прежде чем останавливать совой выбор на том или ином варианте исполнения сначала попробуйте провести тестирование на мини счетах в данной компании.

По причине частых реквотов рыночное исполнение в некоторых случаях является более предпочтительным вариантом, чем Instant Execution. Причем следует отметить, что само название редко влияет на реальную скорость, в этом вы можете убедиться, сравнив торговые условия некоторых брокеров форекс по отдельных счетам.

Если говорить о преимуществах данных типов счетов то хочется отметить только тот момент, что на таких счетах практически всегда присутствует фиксированный спред , что довольно удобно при торговле по некоторым стратегиям форекс.